Guide Complet Pour Gérer Seul En 2025

Publié le 22 September 2025

En 2025, de nombreux propriétaires aspirent à reprendre la main sur la gestion de leur bien immobilier, sans intermédiaire. Cette tendance s’explique par le besoin d’autonomie, la volonté de réduire les frais d’agence et l’envie d’optimiser la rentabilité.

Ce guide complet vous accompagne pour gérer seul chaque étape de la location, de la mise en ligne à la gestion quotidienne. Découvrez les avantages, les outils digitaux, les obligations légales et les meilleures pratiques pour réussir sereinement, tout en maximisant vos revenus locatifs.

Pourquoi Gérer Seul en 2025 ?

Les propriétaires sont de plus en plus nombreux à vouloir gérer seul leurs biens immobiliers. Cette aspiration à l’autonomie s’explique par la recherche d’économies, de contrôle et d’une meilleure rentabilité. Mais quels sont les véritables moteurs de cette tendance et comment s’assurer de réussir dans cette démarche ?

Les motivations principales des bailleurs

Gérer seul permet d’économiser jusqu’à 8 % du loyer annuel, une somme non négligeable pour la plupart des bailleurs. Cette gestion directe offre aussi une autonomie totale dans la sélection du locataire et le suivi de la relation locative. Les propriétaires qui choisissent de gérer seul leur bien constatent souvent une optimisation de la rentabilité, car ils suppriment les coûts d’intermédiaires.

La flexibilité est un atout : les décisions se prennent en temps réel et l’adaptation aux imprévus est facilitée. Beaucoup voient dans le fait de gérer seul une opportunité d’apprendre le fonctionnement du marché immobilier. Enfin, la gestion directe des impayés et des risques apporte une sécurité supplémentaire. Selon iGestionlocative/Matera, plus de 50 % des bailleurs particuliers ont déjà fait le choix de gérer seul leurs biens en 2024.

Avantages et inconvénients à anticiper

Avant de se lancer pour gérer seul, il est essentiel de peser les avantages et les contraintes. Parmi les points forts, on retrouve :

- Flexibilité et proximité avec le locataire

- Réduction significative des frais

- Personnalisation de la gestion

Cependant, gérer seul implique aussi :

- Un investissement en temps important

- La nécessité d’être à jour sur la législation

- Une gestion administrative à ne pas négliger

Comparatif : Gestion via agence vs gestion directe

| Critère | Agence | Gérer seul |

|---|---|---|

| Coût annuel | 6-8% du loyer | Frais réduits |

| Implication | Faible | Forte |

| Temps consacré | Minime | Variable |

| Contrôle | Limité | Total |

Cette comparaison montre que gérer seul augmente l’implication mais maximise le contrôle et les économies.

Évolution du marché et digitalisation

Depuis 2020, le marché de la gestion locative a connu une véritable révolution digitale. Les plateformes en ligne permettent désormais d’automatiser la majorité des tâches répétitives, de la diffusion d’annonces à la gestion des loyers. Cette digitalisation facilite le quotidien de ceux qui souhaitent gérer seul et favorise l’autonomie, même pour les propriétaires peu expérimentés.

Il n’est pas rare de voir des bailleurs multiplier leurs investissements grâce à ces outils, tout en conservant une gestion efficace et centralisée. Pour approfondir les bénéfices liés à cette transformation, découvrez les avantages de la gestion locative en ligne et voyez comment la technologie peut aider à gérer seul avec plus de sérénité.

Profils types concernés

Gérer seul n’est pas réservé à une élite. Plusieurs profils y trouvent leur compte :

- Les investisseurs débutants, désireux de comprendre toutes les étapes

- Les propriétaires de SCI ou LMNP souhaitant optimiser la gestion fiscale

- Les multipropriétaires recherchant la rentabilité sur un portefeuille élargi

- Les familles gérant en direct plusieurs appartements pour mutualiser les efforts

Quel que soit le profil, gérer seul permet d’adapter ses méthodes et ses outils à ses besoins spécifiques, tout en gardant une vision claire sur la performance de son patrimoine.

Les Étapes Clés Pour Gérer Seul : Chronologie Complète

Gérer seul sa location immobilière en 2025 exige méthode, rigueur et anticipation. Chaque étape s’inscrit dans une chronologie précise, permettant d’optimiser la rentabilité tout en respectant la réglementation. Voici un guide détaillé pour avancer sereinement et efficacement dans la gestion autonome de votre bien.

1. Préparation du bien à la location

La première étape pour gérer seul votre bien consiste à le préparer minutieusement. Commencez par réaliser tous les diagnostics immobiliers obligatoires (DPE, plomb, amiante, électricité, gaz, ERP), indispensables avant toute mise en location. En 2025, l’audit énergétique est devenu incontournable, notamment pour les logements anciens.

Assurez-vous que le logement respecte les critères de décence et que la surface habitable est conforme à la loi. Si besoin, effectuez des travaux pour valoriser le bien. Un logement bien préparé, avec un bon DPE, se loue plus rapidement et attire de meilleurs profils. Gérer seul implique de maîtriser ces aspects techniques pour éviter tout litige futur.

2. Fixation du loyer et étude du marché

Pour gérer seul efficacement, il est crucial de fixer un loyer adapté au marché local. Analysez les annonces similaires sur SeLoger ou Leboncoin, en tenant compte du plafonnement éventuel (zones tendues, loi ALUR, évolutions prévues en 2025). Calculez la rentabilité brute et nette pour garantir la viabilité de votre investissement.

Des outils digitaux facilitent cette démarche et permettent d’ajuster le loyer en temps réel. Pour approfondir vos calculs, consultez ce guide détaillé pour calculer un rendement immobilier, indispensable pour tout propriétaire souhaitant optimiser sa gestion autonome.

3. Rédaction et diffusion de l’annonce

Gérer seul signifie aussi maîtriser la communication de son offre. Rédigez une annonce claire, attractive, et illustrée de photos professionnelles. Privilégiez la transparence sur les équipements, la localisation et les atouts du bien.

Diffusez l’annonce sur les plateformes incontournables en 2025 pour maximiser la visibilité. Pensez à l’optimisation SEO de votre texte : des mots-clés pertinents, une structure lisible, et une accroche percutante. Une annonce bien optimisée réduit le délai de vacance locative de près de 30%, un atout majeur pour qui souhaite gérer seul.

4. Sélection et vérification des dossiers locataires

La sélection des locataires est un pilier central pour gérer seul sans mauvaise surprise. Exigez les documents légaux : pièce d’identité, justificatifs de revenus, contrat de travail, avis d’imposition, tout en respectant le RGPD.

Analysez la solvabilité via des services en ligne ou des solutions de scoring. Pensez aux alternatives comme la caution Visale ou la Garantie Loyers Impayés (GLI). En 2024, 15% des dossiers sont refusés pour non-conformité, d’où l’importance de la vigilance à cette étape pour gérer seul sereinement.

5. Signature du bail et état des lieux

La signature du bail marque le début officiel de la location. Utilisez un modèle conforme au bail type 2025, incluant toutes les annexes obligatoires : diagnostics, notice d’information, état des risques. La signature électronique, désormais largement répandue, sécurise et accélère la procédure.

L’état des lieux doit être précis, idéalement complété par des photos et, si possible, une application dédiée. Un état des lieux rigoureux protège le bailleur et le locataire, limitant les risques de litiges lors de la restitution. Cette étape est essentielle pour gérer seul en toute confiance.

6. Gestion quotidienne et relation locataire

Gérer seul implique de piloter au quotidien l’encaissement des loyers, l’émission des quittances et le suivi des charges. De nombreux outils digitaux automatisent ces tâches, réduisant les erreurs et économisant du temps.

Soignez la relation avec le locataire : répondez rapidement aux demandes et assurez un suivi des réparations courantes. 90% des litiges proviennent d’un manque de communication. Une gestion proactive, claire et régulière est la clé pour gérer seul et instaurer une relation de confiance durable.

7. Fin de bail et restitution du dépôt de garantie

La gestion autonome ne s’arrête pas à la location : la fin de bail exige autant de rigueur. Respectez les délais de préavis, organisez un état des lieux de sortie aussi détaillé que celui d’entrée, et calculez précisément les éventuelles retenues sur le dépôt de garantie.

Utilisez des modèles de lettres et suivez la procédure légale pour éviter tout conflit. Gérer seul la restitution du dépôt de garantie, dans les délais impartis, permet de clore la relation locative sur une note positive et professionnelle.

Les Outils Digitaux Indispensables à la Gestion Autonome

La capacité à gérer seul votre bien immobilier en 2025 repose sur l’adoption d’outils digitaux performants. Ces solutions facilitent chaque étape de la gestion locative, de l’automatisation administrative à la communication avec les locataires. Pourquoi s’en priver alors que la digitalisation offre gain de temps, sécurité et rentabilité ? Découvrez comment structurer votre gestion avec les outils incontournables.

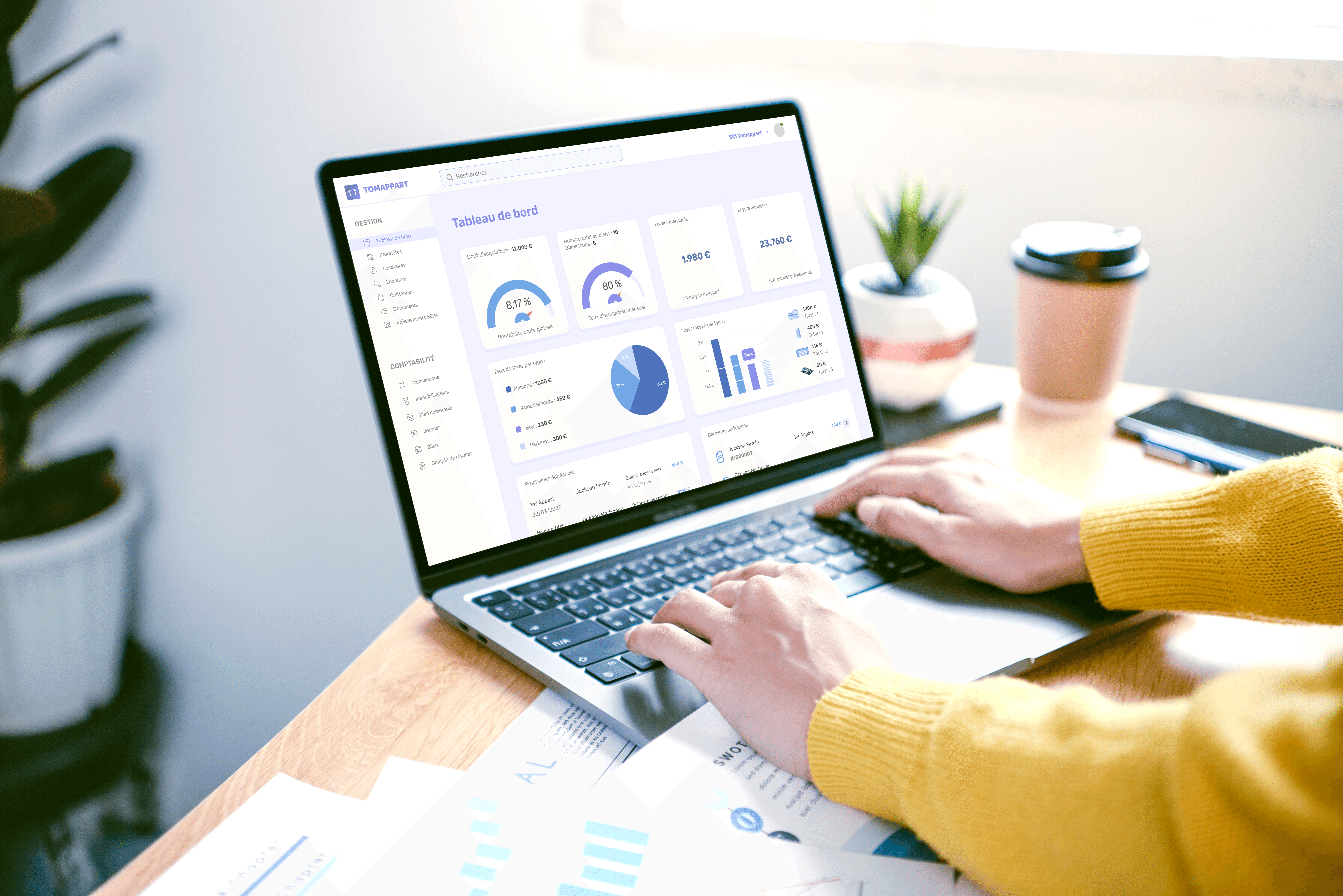

Plateformes de gestion locative en ligne

Les plateformes de gestion locative en ligne sont devenues indispensables pour ceux qui souhaitent gérer seul leur patrimoine. Elles permettent d’automatiser l’envoi des loyers, de centraliser les documents et de recevoir des alertes pour chaque échéance. Parmi les leaders, iGestionlocative et Matera se distinguent par des interfaces intuitives et des fonctionnalités avancées.

Grâce à ces outils, il devient possible de suivre l’état des paiements en temps réel, de simplifier la gestion documentaire, et de réduire significativement le temps consacré à chaque bien. Un propriétaire équipé peut gérer cinq appartements en quatre fois moins de temps qu’avec une gestion traditionnelle. Pour approfondir le sujet, consultez Digitalisation de l'immobilier en 2025 et découvrez les enjeux actuels.

Générateurs de documents et signatures électroniques

Pour gérer seul avec rigueur, il est essentiel de disposer de générateurs de documents fiables. Ces solutions proposent des modèles de bail à jour, des quittances, et des lettres types, conformes à la législation de 2025. La signature électronique s’est imposée comme une norme, offrant rapidité et sécurité pour toutes les transactions.

Les échanges sont ainsi archivés et traçables, réduisant le risque de contestation. Utiliser ces outils, c’est garantir la conformité de chaque document et limiter les erreurs administratives. La gestion locative devient plus fluide, même pour les bailleurs novices.

Automatisation comptable et reporting

L’automatisation comptable transforme la manière de gérer seul son patrimoine. Les plateformes proposent un suivi automatique des flux financiers, catégorisent les transactions, et génèrent des tableaux de bord clairs. Ces outils facilitent la préparation de la déclaration fiscale, que vous soyez en SCI ou en LMNP.

Un reporting précis permet d’optimiser la rentabilité et d’anticiper les éventuels problèmes de trésorerie. Visualiser la performance de chaque bien en temps réel devient un atout majeur pour prendre des décisions éclairées. L’autonomie comptable s’inscrit comme un pilier de la gestion moderne.

Communication et gestion des interventions

La communication efficace est la clé d’une gestion autonome réussie. Des applications dédiées centralisent tous les échanges avec les locataires, évitant ainsi les oublis ou les malentendus. Vous pouvez planifier et suivre les interventions techniques, qu’il s’agisse d’une réparation de plomberie ou d’un entretien annuel.

Des notifications automatiques rappellent les échéances importantes, comme la maintenance de la chaudière ou le renouvellement de l’assurance. Gérer seul devient plus simple et plus serein, même en cas d’imprévu. Les outils digitaux favorisent la réactivité et renforcent la relation de confiance.

Sécurité et conformité RGPD

Enfin, gérer seul implique de respecter la réglementation sur la protection des données. Les solutions digitales modernes offrent un stockage sécurisé des documents et des informations personnelles. Elles garantissent le respect du RGPD grâce à des protocoles d’accès stricts et à des modèles de consentement intégrés.

Adopter ces outils, c’est protéger la vie privée de vos locataires tout en assurant votre propre conformité légale. Vous limitez les risques de sanction et valorisez votre sérieux auprès des candidats. La sécurité digitale est donc un allié incontournable de la gestion autonome.

Maîtriser les Obligations Légales et Administratives en 2025

Gérer seul un bien immobilier en 2025 exige une parfaite connaissance des obligations légales et administratives. Ces exigences évoluent régulièrement, rendant indispensable une veille attentive pour rester en conformité. Ce panorama vous guide à travers chaque étape essentielle, pour sécuriser vos démarches et protéger votre investissement.

Les diagnostics et documents obligatoires

Avant toute mise en location, il est impératif de gérer seul l’ensemble des diagnostics requis. Parmi eux : DPE, plomb, électricité, gaz, et ERP. En 2025, l’audit énergétique devient incontournable pour certains logements. L’absence ou la non-conformité de ces documents engage la responsabilité du bailleur, pouvant entraîner annulation du bail ou sanctions financières.

Voici un tableau récapitulatif :

| Diagnostic | Obligatoire | Validité |

|---|---|---|

| DPE | Oui | 10 ans |

| Plomb | Oui | Illimitée* |

| Électricité/Gaz | Oui | 6 ans |

| ERP | Oui | 6 mois |

| Audit énergétique | Selon cas | 10 ans |

*Si absence de plomb.

Pour rester à jour, il est recommandé de consulter régulièrement des guides spécialisés, comme le Guide 2025 gestion locative formation essentielle.

Rédaction du bail et annexes

Rédiger un bail conforme est fondamental pour gérer seul son bien en toute légalité. Depuis 2025, le contrat type doit intégrer des clauses obligatoires et bannir les clauses illicites. Les annexes (notice d’information, diagnostics, état des risques) sont à joindre systématiquement.

Des outils en ligne permettent de générer un bail en quelques clics, facilitant la conformité et limitant les erreurs lors de la rédaction. En cas de doute, se référer à des modèles officiels ou à des plateformes spécialisées est un atout précieux pour gérer seul efficacement.

Encaissement et quittancement des loyers

Gérer seul implique d’assurer un encaissement sécurisé des loyers. Le bailleur doit émettre une quittance sur demande et veiller à la bonne gestion du dépôt de garantie, dont la restitution doit respecter un délai légal strict.

Les paiements par virement ou prélèvement SEPA sont à privilégier pour limiter les risques. L’utilisation d’outils digitaux simplifie la gestion des flux et garantit une traçabilité optimale, indispensable pour gérer seul plusieurs biens.

Gestion des charges et réparations locatives

Il est essentiel de distinguer les charges récupérables (entretien, ordures ménagères) des charges non récupérables. Gérer seul exige de connaître la liste officielle des réparations à la charge du locataire ou du bailleur.

Un suivi rigoureux permet une régularisation annuelle conforme, évitant tout litige. Des tableaux de bord digitaux facilitent la gestion et garantissent une vision claire des dépenses et répartitions, un vrai plus pour gérer seul sereinement.

Assurance et garanties

L’assurance propriétaire non occupant (PNO) est obligatoire et essentielle pour gérer seul sans risque. La garantie loyers impayés (GLI) complète le dispositif, tout comme la caution Visale pour certains profils de locataires.

Disposer d’une bonne couverture permet de limiter les litiges et d’assurer la pérennité de l’investissement. Choisir la solution la plus adaptée à sa situation reste un pilier pour bien gérer seul.

Respect de la vie privée et RGPD

La gestion des données personnelles des locataires doit répondre aux exigences du RGPD. Gérer seul impose de recueillir le consentement, d’informer sur l’usage des données et de stocker les documents en toute sécurité.

Adopter des modèles de consentement et utiliser des outils conformes garantit la protection de la vie privée, tout en renforçant la confiance avec les locataires.

Astuces et Bonnes Pratiques Pour Réussir Sa Gestion Autonome

Gérer seul un bien immobilier en 2025 demande méthode, anticipation et organisation. Pour optimiser vos résultats, il est essentiel d’adopter des pratiques éprouvées, de s’outiller efficacement et de rester informé. Voici les meilleures astuces pour limiter les risques, fluidifier la gestion et gagner en sérénité.

Anticiper les difficultés courantes

Même en choisissant de gérer seul, il faut anticiper les situations délicates. Les impayés, par exemple, nécessitent des relances rapides et structurées. Préparez des lettres types et fixez un calendrier de suivi.

Pour prévenir les dégradations, privilégiez une sélection rigoureuse des locataires et planifiez des visites régulières. Pensez à publier l’annonce suffisamment tôt pour éviter les vacances locatives. Un tableau de suivi des échéances vous aidera à rester proactif.

Pour aller plus loin sur la gestion des loyers, consultez la méthode efficace pour gérer les loyers, riche en conseils pratiques pour propriétaires.

Optimiser la relation avec le locataire

La communication transparente est la clé pour gérer seul sans conflit. Utilisez des outils de messagerie centralisée pour garder trace des échanges et répondre rapidement aux demandes.

Établissez un climat de confiance avec des réponses claires et des délais respectés. Expliquez au locataire les démarches importantes, comme la régularisation annuelle des charges.

Des exemples concrets montrent qu’une bonne communication évite 90% des litiges. Consacrez du temps à l’écoute, cela renforce la satisfaction locataire et simplifie la gestion au quotidien.

Gérer plusieurs biens efficacement

Pour ceux qui souhaitent gérer seul plusieurs logements, l’automatisation devient indispensable. Centralisez les informations dans des tableaux de bord et programmez des rappels automatiques pour les échéances importantes.

Des plateformes digitales permettent de gagner un temps précieux, en automatisant la collecte des loyers et le suivi administratif. Découvrez comment l’automatisation de la gestion locative peut transformer votre organisation et booster votre efficacité.

Un investisseur témoigne avoir multiplié par deux son parc immobilier grâce à une organisation digitale et à l’autonomie acquise en choisissant de gérer seul.

Se former et s’informer en continu

Le cadre légal évolue chaque année. Pour gérer seul en toute conformité, abonnez-vous à des newsletters spécialisées et participez à des webinaires dédiés aux bailleurs.

Rejoignez des groupes d’entraide ou des forums pour échanger sur les bonnes pratiques. Consultez régulièrement les ressources officielles (ANIL, ADIL) afin de rester à jour sur vos obligations.

Se former continuellement permet d’éviter les erreurs coûteuses et d’anticiper les évolutions du marché immobilier.

Recourir à l’externalisation ponctuelle si besoin

Même en choisissant de gérer seul, il est judicieux de déléguer certaines tâches ponctuelles. Faites appel à des prestataires pour réaliser les états des lieux, les diagnostics ou les interventions techniques complexes.

Cette flexibilité vous permet de rester concentré sur la gestion stratégique, tout en bénéficiant d’une expertise extérieure. N’hésitez pas à comparer les tarifs et à vérifier la réputation des intervenants avant de confier une mission.

Savoir s’entourer au bon moment contribue à la réussite de votre gestion autonome.

Ressources Pratiques et Outils Pour Gérer Seul en 2025

Pour gérer seul efficacement en 2025, il est essentiel de s’appuyer sur des ressources fiables et des outils adaptés à chaque étape de la gestion locative. Découvrez ci-dessous une sélection d’éléments incontournables pour optimiser votre organisation et sécuriser vos démarches.

Modèles et documents téléchargeables

Lorsque vous décidez de gérer seul, disposer de modèles fiables fait gagner un temps précieux. Baux, états des lieux, quittances ou lettres de relance sont souvent disponibles gratuitement sur des plateformes spécialisées.

- Baux conformes à la loi 2025

- États des lieux détaillés

- Lettres de relance ou de préavis

Téléchargez toujours des documents à jour pour éviter toute erreur administrative.

Plateformes et applications recommandées

Pour gérer seul plusieurs biens, l’utilisation de plateformes digitales devient incontournable. Elles permettent de centraliser la gestion, d’automatiser les tâches et de suivre vos locations en temps réel.

- Applications de gestion locative

- Outils de signature électronique

- Suivi des interventions et communication locataire

Guides et tutoriels en ligne

Se former en continu est indispensable pour gérer seul en toute sérénité. Profitez des nombreux guides, vidéos, blogs d’experts et webinaires accessibles en ligne.

- Tutoriels pas à pas pour chaque étape

- Vidéos explicatives sur la fiscalité ou les obligations légales

- Blogs spécialisés pour rester informé des évolutions

Rejoignez aussi des forums ou groupes d’entraide pour échanger avec d’autres bailleurs.

Adresses utiles et organismes officiels

Pour gérer seul dans le respect de la législation, il est important de connaître les organismes qui peuvent vous accompagner :

- ANIL, ADIL pour des conseils juridiques gratuits

- DGCCRF pour la protection du consommateur

- CAF, Ministère du Logement pour les aides et démarches administratives

Gardez ces contacts à portée de main pour toute question ou difficulté.

Checklists pour ne rien oublier

L’organisation est la clé pour gérer seul sans stress. Utilisez des checklists chronologiques pour chaque étape, du préavis à la restitution du dépôt de garantie.

- Tableaux de suivi pour les multi-biens

- Checklist des diagnostics à réaliser

- Suivi des échéances administratives

Un bon suivi limite les oublis et augmente la rentabilité.

Outils d’estimation et simulateurs

Pour gérer seul avec précision, les simulateurs en ligne sont précieux. Ils permettent d’estimer le loyer, la rentabilité ou la fiscalité de vos biens.

- Simulateurs de loyer par zone

- Calculatrices de rentabilité brute et nette

- Outils d’anticipation des charges et impôts

Utilisez ces outils pour prendre des décisions éclairées et optimiser vos investissements.