La location meublée non professionnelle, qu’est-ce que c’est ?

Publié le 10 October 2023

Lorsqu'on souhaite investir en location meublée, ou passer de la location vide au meublé, la question de la définition d'un bien meublé se pose souvent.

Définition

Selon le site service-public : « Pour être considéré comme meublé, un logement mis en location avec un bail d'habitation (y compris bail mobilité) doit comporter au minimum certains meubles. »

Lorsque vous louez votre bien en LMNP, il doit être habitable immédiatement par votre locataire. Il doit pouvoir emménager en apportant seulement ses effets personnels. Il est important de prendre en compte le fait qu'un appartement confortable vous permettra de percevoir des revenus de location supérieurs à ceux d'un appartement peu équipé.

Loyers plus élevés et meilleure rentabilité

Meubler votre bien vous permet de le louer 20 % plus cher en moyenne qu'un bien vide.

La rentabilité brute de votre bien sera également supérieure s'il est loué meublé plutôt que vide, de par des loyers perçus plus importants.

La rentabilité nette, prenant en compte l'imposition sur vos revenus, sera également bien supérieure avec un bien loué meublé.

Grâce aux mesures fiscales très avantageuses liées à l'activité de location meublée, vos impôts seront fortement réduits et la rentabilité de votre bien maximisée.

Cet avantage se vérifie quel que soit le type de locataire et le bail signé. Vous bénéficiez de la flexibilité dans le choix de votre locataire (location meublée à un étudiant, location à un salarié expatrié, location d'un meublé de tourisme...)

Pour débuter votre activité, vous devez effectuer différentes démarches et formalités, telles que déclarer votre début d'activité de loueur en meublé afin d'obtenir un numéro SIRET. Cette identification vous sera demandée par le centre des impôts lors du dépôt de votre déclaration 2031.

Quelles conditions pour faire de la LMNP

La loi prévoit 2 conditions impératives pour obtenir le statut de location meublée non professionnelle :

- Les recettes tirées des activités de loueur en meublé (c'est-à-dire les loyers charges comprises) doivent être inférieures à 23 000€,

- Les gains issus de votre location LMNP doivent être inférieurs ou égaux aux autres revenus générés par les personnes appartenant au foyer fiscal.

Bon à savoir :

Les autres revenus d’activité correspondent aux gains du foyer fiscal soumis à l’impôt sur le revenu en France dans les catégories suivantes :

- Traitements et salaires y compris les pensions et rentes viagères,

- BIC autres que ceux tirés de la location meublée, BA, BNC,

- Revenus des gérants et associés

Les normes légales à respecter

Le statut LMNP est encadré par des normes très précises auxquelles il sera important de se conformer :

- Le bien doit être à usage d’habitation,

- Il doit être décent,

- Si l'appartement se situe dans un immeuble en copropriété, le règlement de copropriété doit autoriser la location meublée dans le bâtiment,

- Il doit être meublé et comporter les équipements minimums obligatoires.

Les équipements nécessaires pour la location meublée

Selon le décret du 31 juillet 2015, vous pourrez louer en meublé à condition d’équiper votre logement avec au moins les éléments suivants :

- De la literie (matelas, oreillers, couette),

- Des rideaux ou volets pour occulter la lumière dans les chambres à coucher,

- Des plaques de cuisson,

- Un four ou un four à micro-ondes,

- Un réfrigérateur (avec une partie congélateur obligatoire en l’absence de congélateur),

- De la vaisselle en quantité suffisante (en fonction de l’occupation maximale du logement),

- Du matériel de cuisine,

- Une table et des sièges,

- Des rangements (étagères, placards...),

- Des luminaires,

- Du matériel d'entretien adapté à l’usage courant de l’appartement ou de la maison meublée.

Si vous ne remplissez pas les conditions d'un équipement suffisant, vous risquez la requalification de votre logement meublé en location vide.

N'hésitez pas à prévoir du matériel et du mobilier supplémentaire afin de distinguer votre logement des autres biens à louer sur le marché

Et en cas de dépassement du plafond de recettes ?

En cas de dépassement du plafond fixé par les conditions ci-dessus, le loueur en meublé non professionnel devient automatiquement LMP (Loueur en Meublé Professionnel).

Ces conditions s'ajoutent aux règles qui s'appliquent à tous les propriétaires qui souhaitent louer en meublé.

Choisir son régime fiscal de déclaration

En tant que LMNP, le propriétaire-bailleur a accès à deux régimes fiscaux pour déclarer ses revenus aux impôts : le réel simplifié et le micro BIC.

Avantages du régime réel simplifié

Dans 85% des cas, le régime Réel Simplifié se présente comme le régime le plus avantageux pour faire de la LMNP. Les LMNP peuvent bénéficier de cette option fiscale et optimiser leur fiscalité.

Charges déductibles

Le réel simplifié permet de déduire de nombreux coûts : l'entretien et la réparation du logement, les frais d'assurance et de gestion, les frais de comptabilité, les intérêts d'emprunt, etc.

Amortissements déductibles

Le régime du LMNP au réel simplifié permet de déduire l'amortissement du matériel et des locaux ainsi que des travaux (construction, reconstruction, amélioration), si ceux-ci sont inscrits à l'actif.

Bon à savoir :

Si le loueur a acheté son logement l'année de la déclaration, il pourra déduire les frais de notaire liés à l'acquisition du logement, ainsi que les honoraires d'agence à condition de les comptabiliser l’année de la dépense. Dans le cas contraire, ils seront perdus.

L'option fiscal du réel simplifié permet de réaliser des économies d'impôt importantes : En effet, il est fréquent que le montant des charges et amortissements déductibles soit supérieur à 50% des recettes annuelles.

Cette fiscalité va augmenter considérablement la rentabilité nette en permettant aux loueurs en meublé de payer très peu (voire pas du tout) d’impôts en amortissant leur bien et en déduisant toutes les charges inhérentes à sa mise en location.

À noter :

La déclaration au réel est plus complexe que la déclaration au micro-BIC ; En effet, l’administration fiscale exige que les amortissements soient calculés par composants ; Il faut pour cela bien maîtriser les durées d’amortissement ainsi que leur proportion dans la valeur du bien immobilier. Ces calculs étant compliqués, vous gagnerez du temps et de la sérénité en vous faisant accompagner pour votre liasse fiscale.

Le régime micro-BIC pour LMNP

Si les recettes du foyer fiscal issues de la location meublée sont inférieures ou égales à 77 700 € (188 700 € pour les meublés de tourisme classés), le régime par défaut est le micro-BIC.

Ce régime prévoit un abattement forfaitaire de 50 % sur les recettes annuelles de l'activité de location meublée (71 % pour les meublés de tourisme). Autrement dit le loueur est imposé dans sa tranche d'imposition sur la moitié des recettes perçues (loyers charges comprises).

Aucune déduction supplémentaire de charges ou d'amortissements n'est possible, ce qui rend ce régime moins intéressant que le régime réel simplifié.

Obtenir le statut LMNP : Acquisition et immatriculation

La première démarche pour obtenir le statut de location meublée non professionnelle est d'acquérir un bien immobilier et de bien l'équiper pour le louer meublé.

Ensuite, il s’agit d’entamer la procédure obligatoire afin de s'immatriculer en ligne sur le site de l'INPI.

Vous avez opté pour l’achat en nom propre

C’est l’option qui nécessite le moins de formalisme et qui permet à une seule et même personne de détenir le bien et d’en disposer comme elle le souhaite, dans ce cas il vous faudra :

- Remplir en ligne le formulaire P0i,

- Déclarer votre début d'activité locative,

- Spécifier votre choix de régime fiscal (micro-BIC, réel simplifié ou réel normal),

- Déterminer votre régime de TVA,

- Préciser le régime fiscal choisi pour votre déclaration de revenus de location meublée,

L’indivision quand on achète à plusieurs

Dans le cas où vous achetez le bien à plusieurs, c’est le régime de l’indivision qui s’applique. Pour le mettre en place il faudra remplir le formulaire FCM, à compléter en ligne sur le site de l'INPI également. Vous disposez d'un délai de 15 jours en moyenne pour vous déclarer. Vous obtiendrez finalement un numéro SIRET indispensable pour la déclaration de vos revenus aux impôts.

Pour plus d’informations sur votre régime fiscal et déclarations de revenus, retrouvez toutes les informations sur le site internet Service Public.

Après l'immatriculation LMNP :

Vous avez reçu votre numéro de SIRET ? Vous pouvez à présent :

- Adhérer à un OGA (Organisme de Gestion Agrée, aussi appelé CGA ou AGA); Cette adhésion vous permettra de bénéficier d'une réduction d'impôts de 2/3 de vos frais de comptabilité liés la gestion de votre bien loué,

- Créer votre espace professionnel sur le site des impôts : vous pourrez y régler votre CFE (Cotisation Foncière des Entreprises), une taxe locale payable par tous les loueurs en meublés avant le 15 décembre de l'année en cours. La première année d'activité, vous pourrez en être exonéré, sauf si vous avez démarré l'activité au 01/01 de l'année.

Bon à savoir :

Depuis le 01 janvier 2023, tous les propriétaires français, loueurs meublés inclus, doivent désormais déclarer l'occupation de leur(s) logement(s) à usage d'habitation sur l'espace "Gérer mes biens immobiliers" du site des impôts.

Lever l'option pour le régime Réel Simplifié

Dans le cas où vous débutez votre activité LMNP au régime Réel Simplifié, le fait d’avoir coché le régime Réel Simplifié lors de votre immatriculation, suffit normalement à vous enregistrer sous ce régime. Il n’est donc pas nécessaire de lever l’option. La levée d’option s’applique surtout aux loueurs meublés qui souhaitent passer d’un régime fiscal à un autre.

À noter :

Si vous déclariez vos revenus de location meublée au Micro Bic et que vous souhaitez passer au régime Réel Simplifié par la suite, vous devrez lever l’option pour ce régime au plus tard avant la date de déclaration de vos revenus de l'année fiscale concernée. La levée d’option est possible à faire en ligne depuis votre espace professionnel sur le site impot.gouv

Comment déterminer votre date de début d'activité de loueur en meublé ?

Il est essentiel de bien déterminer la date de votre début d'activité de location meublée lorsque vous déclarez vos revenus meublés au régime du réel simplifié.

Dans le cas d'un bien meublé acquis dans l'année

La date de début d'activité de votre location meublée non professionnelle correspond à la date d'acquisition du bien ou la date de la première dépense de l'année. Ainsi, les frais de notaire, les travaux éventuels et achats de mobiliers réalisés avant l'entrée du premier locataire pourront bien être déduits.

Attention : il ne faut pas avoir habité dans le logement pendant cette période et qu'il soit destiné à la location meublée.

Dans le cas d'un bien déjà loué meublé ou déjà dans votre patrimoine

Il s’agit là ni d’un achat, ni de travaux à déclarer sur le bien. La date de début d'activité correspondra à la date à laquelle le bien est mis en location.

Par exemple : Vous signez un bail de location le 10 mai pour un bien dont l’annonce de location a été publiée le 9 avril pour une location possible à compter du 17 avril. La date de mise en location meublée sera du 17 avril.

Cette date de début d'activité est importante car elle correspond à la date des premières dépenses qui pourront être déduites, dans le cadre de la déclaration LMNP ou LMP au régime réel simplifié.

Dans quel logement investir en LMNP ?

Avant d'investir dans une location meublée, il faut réfléchir stratégiquement aux points suivants :

- Penser à la cible de locataires en fonction de là où est situé le bien (étudiants, professionnels en déplacement, etc.),

- Évaluer la rentabilité de son investissement (loyers perçus, charges, frais de gestion, etc.)

Les appartements meublés sont très recherchés par les étudiants mais également par les actifs en mission professionnelle. Dans les grandes agglomérations, les studios et les deux pièces trouveront donc très facilement preneur.

Dans les zones touristiques, ils sont également de plus en plus recherchés mais pas forcément toute l’année. La vacance locative peut avoir un impact non négligeable du point de vue de la rentabilité !

Pourquoi investir dans le LMNP ancien ?

Le LMNP ancien concerne les logements meublés indépendants (par exemple un appartement dans un immeuble en copropriété ou une maison individuelle louée à des touristes) et en résidence-services (un studio dans une résidence-service pour étudiants, par exemple) déjà en exploitation.

L'investissement en logement meublé ancien a comme avantage principal le choix plus personnalisé de votre bien immobilier si vous optez pour un logement indépendant : vous pouvez choisir un bien localisé en centre-ville ou près d'une attraction touristique, avec un cachet particulier qui séduira une clientèle exigeante. S'il y a des travaux de réhabilitation ou d'aménagement à effectuer, vous pourrez les déduire en choisissant le LMNP au réel simplifié et ainsi réduire vos impôts de location meublée.

Dans le cas où vous décidez de vous orienter vers un bien ancien en résidence-services, sachez que vous aurez l'avantage d'avoir du recul sur la rentabilité réelle et les contraintes de gestion du logement, qui aura déjà été loué auparavant.

Quel bail meublé choisir ?

Il existe plusieurs types de contrats locatifs parmi lesquelles l'investisseur pourra faire un choix en fonction de ses besoins :

Location meublée longue

Ce choix concernera une résidence principale et s’inscrira dans le cadre d’une location dont la durée sera au minimum de 12 mois. Pour des étudiants, le bail sera quant à lui d’une durée de 9 mois. Il faudra veiller à anticiper la vacance locative pour ne pas fausser votre taux de rentabilité.

Location saisonnière

Il existe également un autre type de bail dit de "mobilité", dont la durée est obligatoirement comprise entre 1 et 10 mois.

Si le bien immobilier est situé dans une zone touristique ou une grande ville, il peut être intéressant de le louer pour de courtes périodes (quelques jours à quelques semaines) à des touristes ou à des voyageurs d'affaires. Les investisseurs locatifs en LMNP peuvent opter pour :

- Un meublé de tourisme ( commercialisé sur Airbnb, Booking...),

- Un gîte rural,

- Une chambre d'hôte.

Vous avez à présent toutes les clés en main pour créer votre LMNP et pour bénéficier de tous les avantages fiscaux que ce statut vous permet dans le cadre de votre activité d’investisseur locatif.

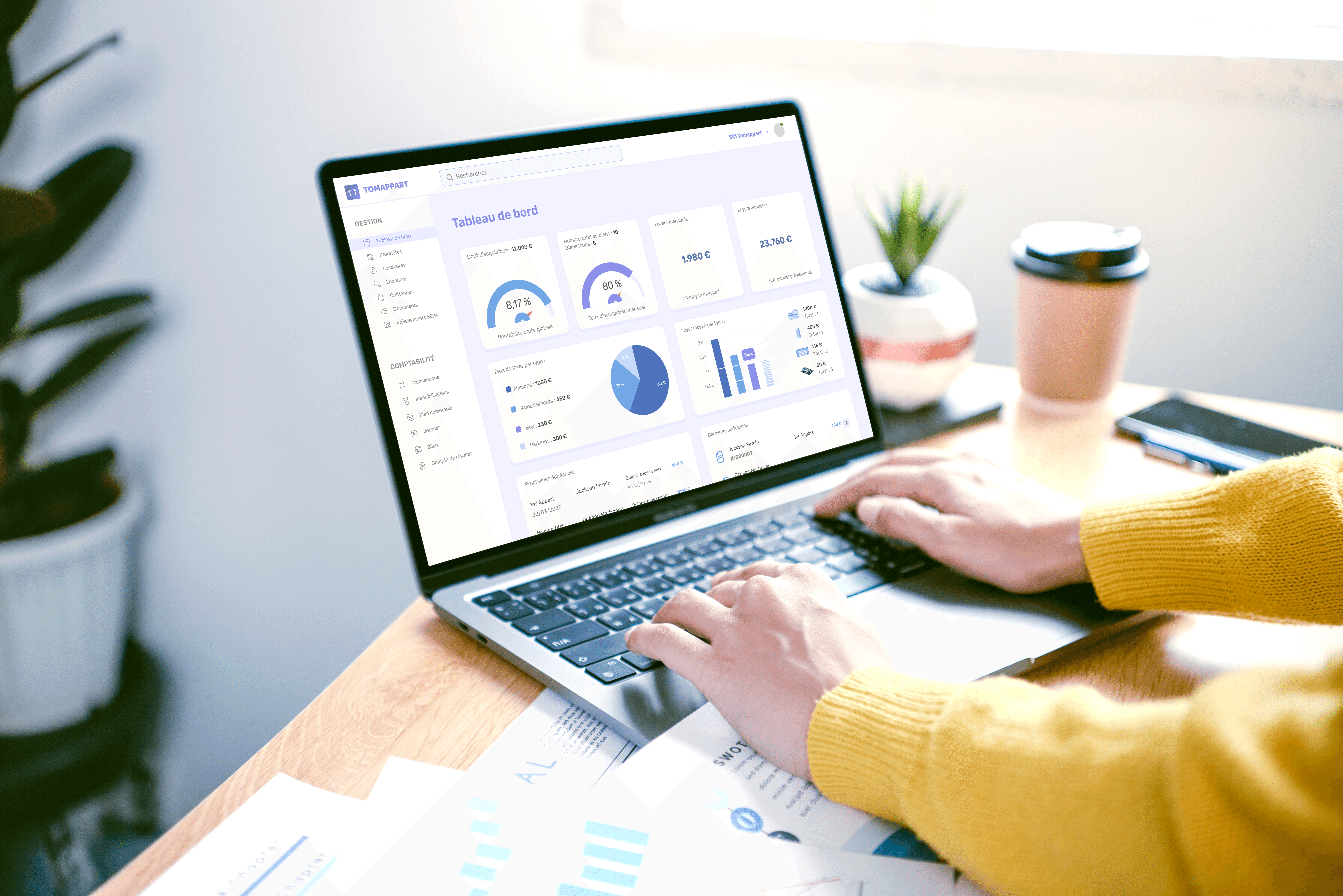

Tomappart vous accompagne pour la gestion locative et comptable de vos locations en LMNP pour vous permettre de louer vos biens en toute sérénité.

N’hésitez pas à essayer notre formule gratuite pour avoir un aperçu de toutes les fonctionnalités que propose l’outil Tomappart pour une gestion autonome simplifiée.