Guide Complet 2025 : Tout Savoir Sur La Liasse Fiscale

Publié le 16 September 2025

Vous êtes entrepreneur, dirigeant de société ou investisseur et l’échéance de la liasse fiscale vous préoccupe ? Rassurez-vous, vous n’êtes pas isolé face à cette étape souvent jugée complexe.

Ce guide complet 2025 dévoile tout ce que vous devez savoir sur la liasse fiscale. Vous découvrirez sa composition, ses obligations, les nouveautés à anticiper, et les outils pour simplifier sa gestion.

Grâce à des conseils pratiques, des exemples concrets et une approche claire, vous pourrez remplir votre liasse fiscale sereinement, éviter les erreurs fréquentes et optimiser votre conformité.

Qu’est-ce qu’une liasse fiscale ?

La liasse fiscale est un ensemble de documents fiscaux obligatoires transmis chaque année à l’administration par les entreprises françaises. Selon la DGFIP et le Code Général des Impôts, la liasse fiscale regroupe la déclaration des résultats et de nombreux tableaux annexes, permettant à l’administration de calculer l’impôt dû par chaque structure.

Ce dossier normalisé est essentiel pour toutes les entreprises soumises à l’impôt sur les sociétés (IS) ou à l’impôt sur le revenu (IR) dans la catégorie des bénéfices professionnels (BIC, BNC, BA, SCI, etc.). Il s’agit d’une obligation légale, quel que soit le secteur d’activité ou la taille de l’entreprise. Pour aller plus loin sur la définition et les obligations, consultez ce guide complet sur la liasse fiscale 2025.

La liasse fiscale se distingue des documents comptables classiques, tels que le bilan et le compte de résultat. Tandis que ces derniers reflètent la santé financière de l’entreprise à destination des partenaires internes ou externes, la liasse fiscale répond à un formalisme précis imposé par l’administration fiscale. Elle va plus loin en intégrant des retraitements spécifiques et des informations complémentaires exigées par la fiscalité française.

Deux composantes principales structurent la liasse fiscale : la déclaration de résultats et les tableaux annexes. La déclaration synthétise le résultat fiscal, tandis que les tableaux détaillent la composition du patrimoine, les immobilisations, la ventilation des charges et des produits, les provisions, ainsi que d’autres éléments fiscaux ou sociaux.

La typologie de la liasse fiscale dépend du régime d’imposition et de la forme juridique de l’entreprise. Les sociétés à l’IS utilisent principalement le formulaire 2065, tandis que les entreprises individuelles en BIC se réfèrent au 2031, les professions libérales au 2035, les sociétés civiles immobilières (SCI) au 2072, et les exploitants agricoles au 2139. Pour chaque régime, des sous-tableaux spécifiques (de 2033-A à 2033-G pour le réel simplifié, 2050 à 2059-G pour le réel normal) complètent les informations requises.

Voici un tableau récapitulatif des principaux formulaires :

| Activité / Statut | Formulaire principal | Régime d’imposition |

|---|---|---|

| Société à l’IS | 2065 | IS |

| Entreprise individuelle | 2031 | BIC réel |

| Profession libérale | 2035 | BNC |

| SCI à l’IR | 2072 | Revenus fonciers |

| Exploitant agricole | 2139 | BA |

Chaque année, plus de 3 millions de liasses fiscales sont déposées en France, preuve de l’importance et de l’universalité de cette démarche pour les entreprises. La constitution de la liasse fiscale varie selon la taille et la structure. Par exemple, une TPE soumise au réel simplifié remplira une liasse fiscale beaucoup plus concise, généralement limitée à une dizaine de tableaux, tandis qu’une PME au régime réel normal devra compléter une trentaine de tableaux détaillés, couvrant des aspects tels que les filiales, la valeur ajoutée, ou encore les crédits d’impôt.

En résumé, la liasse fiscale n’est pas qu’une simple formalité : elle conditionne le calcul de l’impôt, garantit la conformité de l’entreprise et sert de référence pour de nombreux partenaires financiers. Maîtriser sa composition et ses spécificités est indispensable pour toute organisation soumise à la fiscalité française.

À qui s’adresse la liasse fiscale et quelles sont ses obligations ?

La liasse fiscale est un passage obligé pour la majorité des structures soumises à l’impôt en France. Elle concerne un large éventail d’acteurs : sociétés commerciales, professions libérales, SCI, associations imposées et entreprises individuelles au réel. Pourtant, toutes les entreprises n’ont pas les mêmes obligations ni les mêmes échéances. Comprendre à qui s’adresse la liasse fiscale et quelles sont ses obligations permet d’éviter les erreurs et de rester en conformité.

Qui doit déposer la liasse fiscale ?

La liasse fiscale s’adresse principalement aux sociétés soumises à l’impôt sur les sociétés (IS), aux entreprises individuelles relevant du régime réel d’imposition (BIC, BNC, BA), aux sociétés civiles immobilières (SCI) à l’impôt sur le revenu (IR) ou à l’IS, ainsi qu’à certaines associations ayant des activités lucratives. Les groupes fiscaux intégrés et les sociétés membres d’un groupe sont également concernés, chaque entité devant produire sa propre liasse fiscale, parfois en plus d’une liasse consolidée.

Certains acteurs sont toutefois exclus. Les micro-entrepreneurs (micro-BIC, micro-BNC, micro-BA) n’ont pas à déposer de liasse fiscale, car leur régime simplifié ne prévoit pas cette obligation. Cette distinction est essentielle pour éviter des démarches inutiles ou des erreurs de déclaration.

Quelles obligations respecter ?

Le dépôt de la liasse fiscale est une obligation annuelle. Pour la majorité des entreprises, la déclaration doit être transmise au plus tard le deuxième jour ouvré suivant le 1er mai, ou dans les trois mois suivant la clôture de l’exercice comptable. En cas de non-respect des délais, les conséquences peuvent être lourdes : amendes, évaluation d’office du résultat par l’administration, et majorations de droits.

Il est donc essentiel de bien anticiper cette échéance, de préparer les documents comptables à temps et de suivre les évolutions réglementaires. Pour plus de détails sur les étapes et les délais à respecter, vous pouvez consulter le Dépôt de la liasse fiscale en 2025, un guide exhaustif dédié à cette démarche.

Télétransmission et digitalisation : état des lieux en 2024

Depuis plusieurs années, la transmission de la liasse fiscale s’effectue principalement par voie électronique. Deux modes existent : EFI (Echange de Formulaires Informatisé) via l’espace professionnel du site impots.gouv.fr, ou EDI (Echange de Données Informatisé) via un expert-comptable ou un logiciel agréé. Cette généralisation du numérique vise à sécuriser les échanges et à accélérer le traitement des déclarations.

En 2024, 98% des liasses fiscales ont été déposées de façon dématérialisée. Cette évolution rend indispensable la maîtrise des outils digitaux pour respecter les obligations et éviter tout retard de transmission.

Utilisation de la liasse fiscale par des tiers et enjeux

La liasse fiscale ne sert pas uniquement à l’administration fiscale. Elle est également sollicitée par des acteurs extérieurs : banques pour l’octroi de crédits, investisseurs, partenaires, ou encore la Banque de France pour le scoring FIBEN. Une liasse fiscale bien remplie constitue un gage de sérieux et de transparence, renforçant la crédibilité de l’entreprise auprès de ses interlocuteurs.

Les obligations liées à la liasse fiscale dépassent donc le simple cadre déclaratif. Elles s’inscrivent dans une logique de conformité, de pilotage financier et de sécurisation des relations avec les tiers.

De quoi se compose la liasse fiscale ?

La liasse fiscale est un ensemble de documents incontournables pour toute entreprise soumise à une obligation de déclaration annuelle. Sa structure, bien que normalisée, varie selon le régime d’imposition et la taille de l’entité. Elle se compose toujours de deux grandes familles : des formulaires principaux, qui synthétisent les résultats fiscaux, et des tableaux annexes détaillant la situation comptable et financière. Comprendre la composition de la liasse fiscale est un atout majeur pour assurer la conformité et éviter les erreurs au moment du dépôt.

Les formulaires principaux selon le régime d’imposition

La liasse fiscale débute par un ou plusieurs formulaires principaux. Ceux-ci varient selon le régime fiscal et l’activité de l’entreprise. Ils servent de socle à la déclaration des résultats à l’administration.

Les formulaires standards les plus courants sont :

- 2031 pour les BIC (Bénéfices Industriels et Commerciaux) au réel,

- 2035 pour les BNC (Bénéfices Non Commerciaux),

- 2065 pour les sociétés à l’IS (Impôt sur les Sociétés),

- 2072 pour les SCI (Sociétés Civiles Immobilières) à l’IR,

- 2139 pour les exploitants agricoles au régime BA.

Selon le niveau de simplification, d’autres formulaires viennent s’ajouter, comme la liasse 2033-A à 2033-G pour le réel simplifié, ou la série 2050 à 2059-G pour le réel normal.

Voici un tableau comparatif des principaux formulaires :

| Régime d’imposition | Formulaire principal | Annexe simplifiée | Annexe normale |

|---|---|---|---|

| BIC (réel simplifié) | 2031 | 2033-A à G | |

| BIC (réel normal) | 2031 | 2050 à 2059-G | |

| BNC | 2035 | ||

| IS | 2065 | 2050 à 2059-G | |

| SCI à l’IR | 2072 | ||

| BA (agricole) | 2139 |

Certaines structures, comme les associations soumises à l’IS ou les SCI, disposent d’annexes spécifiques. La sélection du formulaire correct est essentielle pour garantir la validité de la liasse fiscale. Pour approfondir la compréhension de ces composantes, il est possible de consulter Comprendre et maîtriser la liasse fiscale en entreprise.

Les tableaux annexes : contenu et utilité

Les tableaux annexes sont la seconde composante fondamentale de la liasse fiscale. Ils apportent un éclairage détaillé sur la santé financière et fiscale de l’entreprise. Leur nombre varie de 15 à 30 selon la taille et le régime d’imposition.

Parmi les tableaux les plus importants, on retrouve :

- Le bilan (actif/passif)

- Le compte de résultat

- Les immobilisations et amortissements

- Les provisions et dépréciations

- La détermination de la valeur ajoutée

- Le capital social, filiales et participations

- Les crédits d’impôt et reports déficitaires

Chaque tableau de la liasse fiscale répond à une fonction précise : certains analysent la structure financière, d’autres détaillent les postes de charges, de produits ou d’investissements. Les codes EDI, présents sur chaque case, garantissent le traitement automatisé lors de la télétransmission.

Prenons l’exemple du tableau 2058-C, qui détaille l’affectation du résultat : il permet de ventiler le bénéfice entre les réserves, le report à nouveau et les dividendes. Ce niveau de détail facilite le contrôle fiscal et rassure les partenaires.

La richesse d’information contenue dans la liasse fiscale permet aux banques, investisseurs et administrations de disposer d’une vision exhaustive de l’activité. Il est donc primordial de soigner la qualité et la cohérence de chaque tableau.

Données transmises et confidentialité

La liasse fiscale véhicule une grande variété de données sensibles. On y trouve des informations financières (chiffre d’affaires, résultat, dettes), fiscales (impôts, crédits d’impôt, reports), sociales (effectif, rémunérations) et juridiques (identité des dirigeants, répartition du capital).

La confidentialité de la liasse fiscale est strictement encadrée. Seule l’administration fiscale, la Banque de France (notamment via le fichier FIBEN) et certains partenaires habilités peuvent accéder à ces données. La transmission automatique à la Banque de France permet d’alimenter le scoring FIBEN, utilisé pour l’octroi de crédits aux entreprises.

Cependant, la liasse fiscale reste un document confidentiel : sa consultation par des tiers nécessite l’accord de l’entreprise. Les investisseurs et partenaires peuvent demander à la consulter dans le cadre d’une levée de fonds ou d’un marché public.

La digitalisation croissante de la liasse fiscale renforce à la fois la sécurité et la traçabilité des données transmises. Il est donc essentiel de veiller à l’exactitude des informations et à leur cohérence sur l’ensemble des documents.

Comment remplir et transmettre sa liasse fiscale en 2025 ?

Remplir et transmettre sa liasse fiscale en 2025 exige rigueur, anticipation et méthode. Chaque étape, de la préparation comptable à la télétransmission, conditionne la conformité de votre entreprise face à l’administration. Découvrez le parcours détaillé pour réussir cette démarche essentielle, en optimisant chaque phase grâce aux outils digitaux adaptés.

Étape 1 : Préparation des documents comptables

La première étape pour établir une liasse fiscale fiable consiste à préparer l’ensemble des documents comptables. Il est impératif de disposer d’un bilan, d’un compte de résultat et des annexes à jour, reflétant fidèlement l’exercice écoulé.

Avant d’entamer la saisie, vérifiez la qualité des écritures comptables. Toute anomalie ou incohérence se répercutera dans la liasse fiscale et pourra entraîner un contrôle fiscal. Prévoyez une check-list pour ne rien oublier :

- Bilan annuel

- Compte de résultat

- Grand livre

- Journaux comptables

- Inventaires et annexes

Pour les exercices décalés, synchronisez bien la clôture comptable avec l’année fiscale concernée afin de garantir l’exactitude des données transmises.

Étape 2 : Choix du régime fiscal et des formulaires adaptés

Le choix du régime fiscal conditionne le type de liasse fiscale à utiliser. Selon que votre entreprise relève de l’impôt sur les sociétés (IS), de l’impôt sur le revenu (IR), du régime réel normal ou simplifié, la sélection des formulaires diffère.

Par exemple, une SCI à l’IR utilisera le formulaire 2072, tandis qu’une PME à l’IS remplira le 2065. Les auto-entrepreneurs ne sont pas concernés. En 2024, 70% des PME optaient pour le régime réel simplifié, impliquant les tableaux 2033-A à 2033-G.

Prenez le temps d’identifier précisément votre situation pour éviter toute erreur de formulaire, source fréquente de rejet ou de correction de la liasse fiscale.

Étape 3 : Saisie des données et remplissage des tableaux

La saisie des données dans la liasse fiscale peut se faire manuellement ou via des logiciels spécialisés. L’automatisation, souvent proposée par des outils comptables modernes, limite les erreurs et accélère le processus.

Assurez-vous de la cohérence entre les pièces comptables et les données reportées dans la liasse fiscale. Portez une attention particulière aux amortissements, provisions, crédits d’impôt et autres éléments sensibles. Vérifiez également les codes EDI pour chaque case, car une erreur de codage peut entraîner un rejet lors de la télétransmission.

Astuce : effectuez un contrôle croisé systématique entre vos tableaux fiscaux et vos états comptables. Cette étape est essentielle pour garantir la fiabilité de la liasse fiscale et anticiper toute demande de rectification de l’administration.

Étape 4 : Télétransmission de la liasse fiscale (EFI/EDI)

La télétransmission de la liasse fiscale est désormais obligatoire pour toutes les entreprises. Deux modes principaux existent : EFI (Espace professionnel sur impots.gouv.fr) et EDI (transmission via un expert-comptable ou un logiciel agréé).

En 2024, 98% des liasses fiscales ont été transmises par EDI, preuve de la généralisation du numérique. Le dépôt doit intervenir au plus tard le deuxième jour ouvré suivant le 1er mai, ou trois mois après la clôture de l’exercice.

Le processus de dépôt se déroule ainsi :

- Vérification des données et génération du fichier EDI/EFI

- Envoi par le portail choisi

- Réception d’un accusé de dépôt électronique

Pour plus de détails sur les obligations et procédures à respecter lors de la télétransmission, consultez ce mode d'emploi 2025 de la liasse fiscale.

Étape 5 : Archivage et suivi des dépôts

Après le dépôt, il est obligatoire de conserver la liasse fiscale durant six ans minimum. Cette conservation s’applique aussi bien aux versions papier qu’aux fichiers numériques.

En cas de rectificatif ou de dépôt multiple (notamment pour les groupes fiscaux), assurez un suivi rigoureux des versions. Soyez attentif aux retours de l’administration fiscale : toute relance ou demande de justificatif doit être traitée rapidement pour éviter pénalités et majorations.

Un archivage structuré facilite également la préparation en cas de contrôle fiscal, où la liasse fiscale servira de pièce maîtresse.

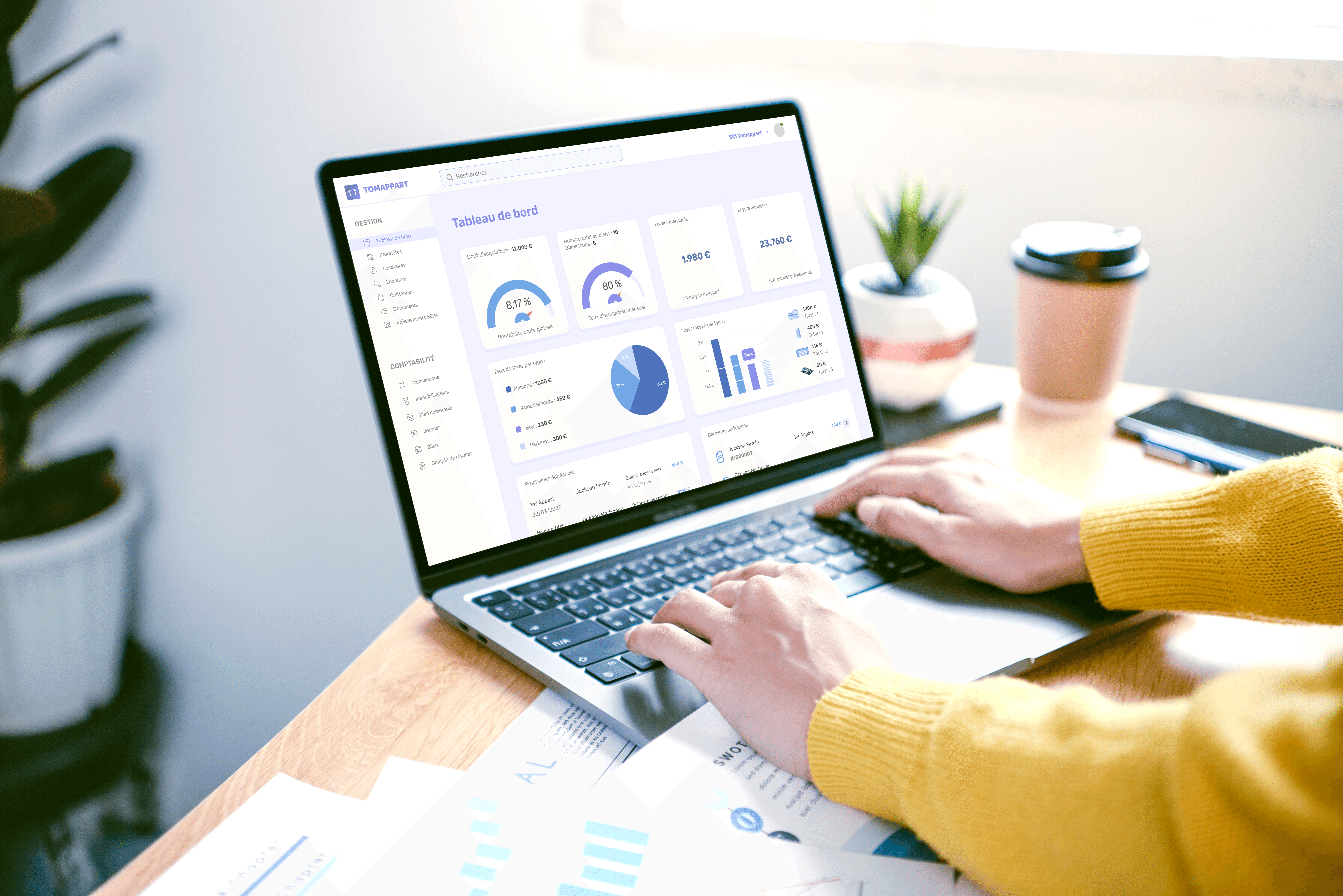

Automatiser la génération de la liasse fiscale avec Tomappart

Pour simplifier et sécuriser la génération de la liasse fiscale, des solutions digitales comme Tomappart offrent un gain de temps considérable. Cette plateforme propose la synchronisation bancaire, la catégorisation automatique des opérations et la génération instantanée de la liasse fiscale pour les SCI ou les investisseurs en LMNP.

En optant pour ce type d’outil, vous réduisez les risques d’erreur et assurez la conformité de votre liasse fiscale. Le workflow automatisé vous guide pas à pas, de la collecte des données à la télétransmission, tout en centralisant l’archivage.

L’automatisation devient ainsi un atout stratégique pour la gestion fiscale, en phase avec les exigences de 2025.

Utilité et enjeux stratégiques de la liasse fiscale

La liasse fiscale occupe une place centrale dans la vie des entreprises françaises. Bien plus qu'une simple formalité, elle est le pilier de la transparence financière et fiscale. Pourquoi est-elle si stratégique pour votre société, vos partenaires et l’administration ?

Un outil clé pour l’administration fiscale

La liasse fiscale est l’outil principal de l’administration pour calculer l’impôt dû par chaque entreprise. Elle permet de vérifier la cohérence des déclarations et de détecter d’éventuelles fraudes. Grâce à la standardisation de la liasse fiscale, les services fiscaux peuvent comparer les résultats d’une année sur l’autre ou entre sociétés du même secteur.

Chaque donnée transmise a son importance : chiffre d’affaires, résultat net, provisions, crédits d’impôt. La liasse fiscale est ainsi la première source d’informations pour les contrôles fiscaux, la lutte contre la fraude et l’évaluation des recettes de l’État.

Un document déterminant pour les partenaires et investisseurs

Les partenaires financiers, comme les banques, attachent une grande importance à la liasse fiscale lors de l’étude d’une demande de crédit. Près de 80% des dossiers de financement PME nécessitent l’analyse détaillée de la liasse fiscale. Elle sert de référence pour évaluer la santé financière, la rentabilité et la capacité de remboursement de l’entreprise.

Les investisseurs, les organismes publics et les partenaires commerciaux se basent également sur la liasse fiscale pour apprécier la solidité et la crédibilité de la société. Une liasse fiscale bien remplie rassure et facilite l’accès à de nouveaux marchés ou à des appels d’offres publics.

| Utilisateur | Usage principal | Impact d'une liasse fiscale fiable |

|---|---|---|

| Administration | Calcul de l’impôt, contrôle, lutte contre la fraude | Conformité fiscale, réduction des risques |

| Banque/Investisseur | Analyse de rentabilité, octroi de crédit | Accès facilité au financement |

| Partenaire/Client | Évaluation de la solidité financière | Renforcement de la confiance |

Des usages multiples dans la sphère économique

La liasse fiscale ne sert pas uniquement à l’administration ou aux banques. Elle est aussi utilisée pour :

- L’attribution de subventions ou d’aides publiques

- L’accès à certains marchés publics

- L’analyse de solvabilité par la Banque de France via le scoring FIBEN

- La détection d’anomalies ou de fraudes potentielles

Dans chaque cas, la fiabilité des données transmises dans la liasse fiscale est déterminante pour obtenir un accord, une aide ou une notation favorable.

Conformité et innovation : enjeux pour 2025

Remplir correctement la liasse fiscale permet d’éviter sanctions et pénalités. Un dépôt incomplet ou erroné peut entraîner des contrôles, des amendes, voire une évaluation d’office du résultat. La conformité devient donc un enjeu majeur, autant pour le dirigeant que pour ses partenaires.

En 2025, la digitalisation transforme la gestion de la liasse fiscale. L’automatisation des processus, la télétransmission généralisée et le partage sécurisé via API (comme API Entreprise) facilitent le traitement et la circulation des informations. Pour aller plus loin sur l’automatisation et les outils digitaux, consultez ce Guide 2025 logiciel gestion en ligne dédié aux solutions les plus performantes.

La liasse fiscale devient ainsi un véritable levier stratégique : elle sécurise la relation avec l’administration, renforce la crédibilité auprès des tiers et ouvre la voie à une gestion plus efficace et innovante.

Les erreurs fréquentes et conseils pour une liasse fiscale réussie

Remplir une liasse fiscale sans faute reste un défi majeur pour de nombreux dirigeants et investisseurs. La complexité des formulaires, la diversité des régimes fiscaux et la rigueur exigée par l’administration expliquent pourquoi une liasse fiscale parfaite est rare. Pourtant, une simple erreur peut entraîner un contrôle fiscal ou des pénalités lourdes. Examinons ensemble les pièges les plus courants et les solutions concrètes pour fiabiliser votre liasse fiscale.

Oublis et erreurs courantes

Parmi les erreurs les plus fréquentes lors de la préparation de la liasse fiscale, on retrouve les annexes manquantes ou incomplètes. Beaucoup d’entreprises oublient d’ajouter certains tableaux obligatoires, comme le détail des immobilisations ou le tableau des provisions. Les erreurs de case, telles que des montants mal reportés ou des champs non renseignés, sont aussi sources de rejets.

Les incohérences entre les pièces comptables et les données saisies dans la liasse fiscale représentent un risque majeur. Par exemple, un écart entre le bilan comptable et le bilan fiscal peut alerter l’administration. Pour éviter ces écueils, il est essentiel de comparer systématiquement les documents transmis.

Mauvaise sélection du régime et respect des délais

Un autre piège courant consiste à choisir le mauvais régime fiscal ou le mauvais formulaire. La confusion entre SCI à l’IR et SCI à l’IS est fréquente, tout comme l’utilisation d’un formulaire 2031 au lieu du 2065 pour une société à l’IS. Cela peut entraîner un rejet ou une taxation d’office.

Le non-respect des délais de dépôt de la liasse fiscale expose l’entreprise à des pénalités automatiques ou à une évaluation d’office. Une liasse fiscale déposée en retard peut aussi déclencher un contrôle fiscal. Il est donc crucial de bien anticiper la date limite et de s’organiser en conséquence.

Saisie, télétransmission et erreurs EDI

La saisie manuelle reste un facteur important d’erreurs dans la liasse fiscale. Un simple décalage de ligne ou une mauvaise utilisation des codes EDI peut générer des incohérences ou des doublons. Lors de la télétransmission, il arrive que des fichiers soient incomplets ou mal formatés, rendant la liasse fiscale non conforme.

Pour limiter ces risques, il est recommandé d’utiliser des logiciels de comptabilité compatibles EDI, qui facilitent le contrôle des correspondances et la validation automatique des données. Un suivi rigoureux des accusés de réception électroniques permet également de s’assurer que la liasse fiscale a bien été prise en compte par l’administration.

Conseils pratiques : check-list pour une liasse fiscale fiable

Adopter une méthode structurée est la meilleure garantie contre les erreurs. Voici une check-list essentielle à suivre avant chaque dépôt de liasse fiscale :

| Étape | À vérifier |

|---|---|

| Pièces comptables | Bilan, compte de résultat, annexes à jour |

| Formulaires | Bon choix du formulaire adapté à l’activité |

| Tableaux annexes | Tous les tableaux obligatoires remplis |

| Saisie des données | Correspondance entre compta et liasse fiscale |

| Codes EDI | Vérification des cases et des doublons |

| Délais | Anticipation de la date limite de dépôt |

| Télétransmission | Contrôle de l’accusé de réception |

L’utilisation d’un outil automatisé, comme ceux proposés dans les fonctionnalités de comptabilité Tomappart, permet de fiabiliser chaque étape et de gagner en sérénité.

Astuces pour PME, SCI et automatisation

Pour les PME et les SCI, centraliser la gestion comptable et automatiser la génération de la liasse fiscale est un vrai atout. Cela réduit les risques d’oubli et garantit la conformité. Les solutions digitales offrent aujourd’hui des workflows adaptés à chaque structure.

Les SCI sont particulièrement exposées aux erreurs de régime ou de formulaire. Pour aller plus loin, découvrez des astuces pour gérer une SCI et sécuriser votre liasse fiscale. Rappelons que, selon la DGFIP, 25% des contrôles fiscaux découlent d’anomalies dans la liasse fiscale, preuve qu’une vigilance accrue s’impose à chaque étape.